FinTech ist in aller Munde. Zahlreiche Artikel tummeln sich im Web. Eine verheißungsvoller als die andere. Die Disruption ist im vollem Gange und wird sich die nächsten Jahre noch weiter beschleunigen und alle Bereiche des Finanzwesens erfassen. Momentan werden die neuen Lösungen hauptsächlich im Privatkunden Bereich angeboten.

Potentiale in der FinTech Branche

Es besteht allerdings noch erhebliches unerschlossenes Potential im Geschäftskundenbereich. In diesem Artikel wollen wir uns mit einem der zwei Hauptinnovationen im FinTech Bereich beschäftigen. Zum einen mit dem Einsatz von Robo-Advisors und zum anderen den von Chat-Bots. Beide Technologien werden die nächsten Jahre die Finanz- und Versicherungsbranche maßgeblich verändern.

Bevor wir uns näher mit Robo-Advisors und Chatbots beschäftigen, wollen wir noch vollständiger halber uns die Definitionen zur Erinnerung rufen.

Robo-Advisor

Robo-Advisor ist die Bezeichnung für eine Untergruppe von Unternehmen im Wirtschaftszweig Finanztechnologie. Die Bezeichnung ist ein Kofferwort, zusammengesetzt aus den englischen Wörtern Robot (Roboter) und Advisor (Berater); dementsprechend haben Robo-Advisors das Ziel, die Dienstleistungen eines traditionellen Finanzberaters zu digitalisieren und zu automatisieren. Die meisten Robo-Advisor stützen Ihre Anlagestrategie auf regelbasierte Modelle zur Bestimmung der Portfoliostruktur, die dementsprechend überwacht und gegebenenfalls angepasst wird. (Quelle: wikipedia)

Chatbot

Chatterbots, Chatbots oder kurz Bots sind textbasierte Dialogsysteme. Sie bestehen aus einer Textein- und -ausgabemaske, über die sich in natürlicher Sprache mit dem dahinterstehenden System kommunizieren lässt. Sie können, müssen aber nicht in Verbindung mit einem Avatar benutzt werden. Technisch sind Bots näher mit einer Volltextsuchmaschine verwandt als mit künstlicher oder gar natürlicher Intelligenz. Mit der steigenden Computerleistung können Chatbot-Systeme allerdings immer schneller auf immer umfangreichere Datenbestände zugreifen und daher auch intelligente Dialoge für den Nutzer bieten. Solche Systeme werden auch als virtuelle persönliche Assistenten bezeichnet. (Quelle: wikipedia)

Künstliche Intelligenz

Die Grundlage bzw. zugrundeliegende Innovation für Chatbots und Robo-Advisors ist Künstliche Intelligenz. Entscheidungen basieren meist auf einem festen Regelwerk. Diese Regeln sind prädestiniert für ein lernendes künstliches System welche dann Entscheidungen autonom vorbereiten und treffen kann.

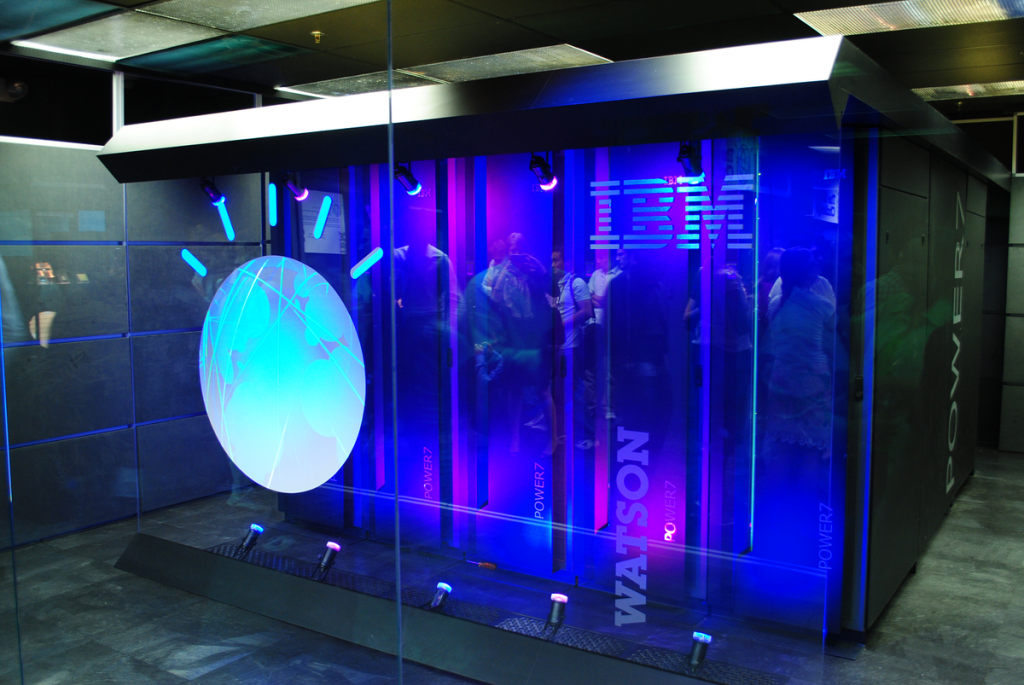

Ein bekanntes und erfolgreiches Beispiel einer Künstlichen Intelligenz Anwendung:

Die japanische Lebensversicherungsgesellschaft Fukoku Mutual setzt zukünftig das KI-basierte Computersystem Watson von IBM ein. Aufgabe von Watson wird u.a. die Erfassung und Interpretation von Vertragsdokumenten und Berichten von Ärzten sein, um auf dieser Basis die Auszahlungen an Kunden vornehmen zu können. Die Anzahl der Fälle beträgt etwa 360 pro Tag. Die finale Entscheidung zur Auszahlung trifft dann allerdings immer noch ein Mensch bei dem japanischen Lebensversicherer.

Chatbot

[columns][column type=”1/3″]

[/column][column type=”2/3″]Mit den Möglichkeiten der künstlichen Intelligenz werden Chatbots (Conversational Banking) an Bedeutung zunehmen. Schließlich wird Sprache, gerade bei beratungsintensiven Produkten (sog. High Involvement-Produkten), auch zukünftig die Schnittstelle zwischen Kunden und Fin(Tech)-Unternehmen sein. TD Ameritrade bietet die Möglichkeit über amazon Alexa Kursinformationen und Nachrichten zu Aktien und Finanzmarktprodukten abzurufen: TD Ameritrade

Es liegt auf der Hand, dass über solche Schnittstellen zukünftig auch direkt Trading-Geschäfte abgebildet werden könnten. CBINSIGHTS sieht enormes Potential von Chatbots im Bereich Finance und Banking.

(Quelle: CBINSIGHTS)

[/column][/columns]

Der erste und momentan einzig produktiv eingesetzte Chatbot im Bereich Finance in Deutschland stammt von der Targobank und heißt „Lena“. Ihre Hauptaufgabe besteht vorwiegend darin die Kunden bzw. Interessenten in die passende Abteilung zu lotsen. Eine „echte“ Konversation findet noch nicht statt. Mehr Informationen zu Lena (sehr interessantes Interview) finden sie hier.

Außerdem ist zu erwarten, dass solche Kommunikations- und Transaktionsschnittstellen in Zukunft Standardapplikationen in Wearables sein werden.

Robo-Advisor

Eine Vielzahl von Robo-Advisors existiert bereits. Von außen betrachtet unterscheiden sich diese bezüglich der Mindestanlagesumme bis zu einer Höhe von $100.000 liegt, und einer Management Fee von bis zu 0,89%. Eine gute Übersicht findet sich u.a. bei Businessinsider.

Die Performance eines Robo-Advisors hängt von den passenden bzw. performance-orientierten Algorithmen ab. Die Diversität und damit Passfähigkeit des Algorithmus ist und wird auch in Zukunft das Alleinstellungsmerkmal sein.

In dem Kontext sind zwei Entwicklungen zu erwarten:

- Ein erhöhter Bedarf an Designern für Algorithmen, die das „Machine Learning“ konzipieren und umsetzen

- Die Entwicklung und Umsetzung von API-Schnittstellen für Robo-Advisor-Tools zur flexiblen Integration der künstlichen Intelligenz in Form von Algorithmen und Funktionen

Ein gutes Beispiel für ein Robo-Advisor-Tool mit API-Schnittstellen, um z.B. eigene Banking-Lösungen zu erweitern oder aufzubauen, ist eine Whitelabel-Lösung von niiio IT-Services. (Quelle: IT Finanzmagazin)

Einer der Haupteinsatzgebiete von Robo-Advisor ist die Verwaltung von ETFs (exchange-traded funds). ETFs sind Indexfonds an den Börsen und bilden einen bestimmten Index bzw. ein bestimmtes Anlageportfolio ab. Die meisten ETFs werden passiv verwaltet, d.h. das Fondsmanagement investiert auf Basis einer vordefinierten Anlagestrategie. Bei einer feststehenden Anlagestrategie können solche Fonds (teil)automatisiert verwaltet werden. Robo-Advisor nutzen ETFs, um flexibel und kosteneffizient die entsprechende Anlagestrategie des Investors abzubilden bzw. durch einen Mix aus ETFs nachzubilden. So betrachtet kann theoretisch jeder mittels eines eigenen Portfolios mit mehreren ETFs seine Anlagestrategie abbilden. Hierfür sind Robo-Advisor bestens geeignet.

Der Gesamtmarkt der ETFs umfasst ein Volumen von fast 3 Billionen US-Dollar bei einer Wachstumsrate von über 8%, die auch in den nächsten Jahren in ähnlicher Größenordnung zu erwarten ist. ETF Wachstum – Studie Deutsche Bank (Quelle: altii.de)

Robo-Advisors und neue Anlagestrategien werden dabei als wesentliche Wachstumstreiber gesehen.

Es gibt drei Gruppen von Robos:

- Full-Service-Robo-Advisor werden direkt von der Finanzaufsicht Bafin überwacht. Sie unterbreiten ihren Kunden Anlagevorschläge und betreuen fortan die Geldanlage.

- Half-Service-Robos machen Vorschläge fürs Depot und vermitteln die Anlageprodukte. Eventuellen späteren Umschichtungen müssen die Kunden erst zustimmen.

- Self-Service-Robos sind reine Tippgeber. Die Kunden investieren eigenverantwortlich.

Die Verwaltung von ETFs ist erst der Anfang. Der Einsatz von Robo-Advisorn kann bei der Automatisierung sämtlicher Geschäftsprozesse signifikant zur Steigerung der Wertschöpfungskette beitragen.

Gamification

Der Einsatz von Gamification im FinTech Bereich sollte nicht unterschätzt werden. Durch die Integration von spielerischen Elementen beschäftigt sich der Nutzer und/oder Investor intensiver mit den Marktmechanismen der Finanzbranche. So sind Benchmarks und Wettbewerbe zwischen Nutzern und Robo-Advisors denkbar. Für einen guten Überblick sei an dieser Stelle das Buch „FinTech Innovation: From Robo-Advisors to Goal Based Investing and Gamification“ von Paolo Sironi empfohlen.

Zusammenfassung

Robo-Advisors und Chatbots sind nicht nur innovative Werkzeuge, sondern verkörpern auch eine Leichtigkeit im FinTech Bereich. Diese disruptiven Innovationen werden in den nächsten Jahren das Finanz- Versicherungswesen mächtig umkrempeln. Eine spannende Zeit liegt vor uns.

Das bietet AISOMA Kunden und Partnern

Angesichts der Möglichkeiten, die Chatbots und Robo-Advisors bieten, um Prozesse zu vereinfachen und zu automatisieren, verfolgt AISOMA eine klare Vision: Wir wollen Ihre Unternehmensanwendungen und Geschäftsprozesse intelligenter machen. Es gibt unzählige Szenarien, in denen künstliche Intelligenz massiv zur Lösung konkreter Geschäftsprobleme beitragen kann. Daher setzen wir im Bereich maschinelles Lernen auf Co-Innovation mit Partnern und Kunden, um schnell und punktgenau echten wirtschaftlichen Mehrwert für Ihr Unternehmen zu generieren.

Wir zeigen Ihnen wie Sie das Maximale aus Ihren Unternehmensdaten rausholen können. Sprechen Sie uns an.

Ihr AISOMA Team

Kontakt: info@aisoma.de